Consulting相続のお手伝い

相続のお手伝い

ご家族のために、

大切な財産を良いカタチで遺していきたい。

そのお気持ちの一方で、その財産である不動産の様々な状況が障害になってしまったり、予期せぬトラブル(争族)が起きてしまうことがあります。

「ウチは財産が少ないから大丈夫だろう」

「家族で仲がいいから、心配ない」

本当にそう言い切れるでしょうか。

相続が起きる前に、現状を正しく把握して早い段階で対策をとれば、不測の事態を防ぐことができるケースも多いものです。

平成27年には相続税改正(基礎控除額の引き下げ)がありました。これにより相続税の納税件数及び割合は急増しています。相続税は一部の富裕層のご家庭だけの課題ではなくなったのです。

また、令和元年の司法統計によれば、遺産分割訴訟の調停成立件数を相続財産額別で見ると5,000万円以下が76.7%を占めています。これはごく普通のご家庭で相続トラブルが起きているということです。同年度の総務省による全国家計構造調査(二人以上の世帯)において家計資産の内訳は約74%が「住宅及び土地」となっており、“不動産をどうするか”は相続において重要なポイントなのです。

他方、全国で所有者不明の土地や使われていない「空き家」が増えています。

そして令和6年4月、不動産相続登記の申請が義務化されました。これは不動産所有者の管理責任等を明確化する方向を示しています。また、「空き家等対策特別措置法」も厳格化されています。

相続資産の大半を占める不動産にどのように向き合っていくか、それはその相続全体を考え円満な相続を実現するカギになります。また、社会的な財産としての「不動産」それぞれの在り方も結果として示されていきます。

リヴエスコートの

サービスの特徴

経験豊富な不動産コンサルタントの対応力

分け方や評価が難しい不動産という資産について、所有者様ご自身が認識していない部分も含めた調査や分析を行い、売却や活用など様々なケースを考えお手伝いいたします。

相続に関連する専門家とのネットワーク

弊社主催の相続勉強会やセミナーにご登壇頂いている講師をはじめ、ご相談者様に適した各専門家(士業等)と連携して対応することが可能です。

相続不動産の診断

相続する不動産、どんな土地・建物か知っていますか?

・土地や建物の「今の価値」

・相続税を計算するときの「評価額」

・近隣との関係(“土地境界”は明確か)

・建物「耐震性」は旧?新?

・固定資産税の額やその他の維持費

・賃貸物件はその収支と将来性

”知らない“は遺産分割や不動産の利用、売却に影響する場合があります。

「相続不動産の診断」で財産を“見える化”

・その不動産の良い点と問題点を診断して対策できる

・売ったらいくらぐらいかわかる(実際の価値)

・相続税がかかりそうかわかり対策を考える

・その不動産を持ち続けるか手放すべきかを判断

・誰に相続してもらうか?分割できるか?を検討できる

もめない相続計画 不動産の「健康診断」から始めましょう。

こんなお悩みありませんか?

- ・実家を相続する予定だが、今後どうしたらいいかわからない

- ・親の物忘れが多くなってきたのが気になる。元気なうちにすべきことは何か

- ・自分の判断能力が低下していくと財産の管理とその相続が心配

- ・遺産分割について、家族の意見が合わない。不動産を共有名義にするべきか

- ・自分の財産を法定相続人ではない人に遺したい

- ・相続税はかかるか、納税資金は準備できるか心配

- ・子供に迷惑をかけないよう円満な相続にしたい

- ・遺言書の作り方には三つの種類があるが自分に合ったものはどれか

- ・生前贈与を考えたい

弊社がお手伝いできること

- ・相続不動産の診断

- ・遺言書作成サポート

- ・相続登記サポート

- ・空き家対策

- ・遺産分割協議計画の提案

- ・不動産有効活用の提案

- ・家族信託組成サポート

- ・相続やこれに関連するテーマのセミナーや勉強会開催

※各専門家との連携を含みます

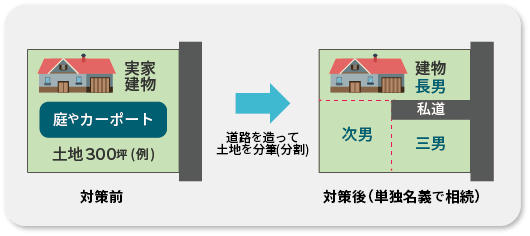

広い土地の分割

ご実家等の相続の際(例:相続人子三人)に土地の「共有相続」を避けるため分筆し区画割、各区画を単独名義で相続。自宅建築や賃貸運用、売却等を各所有者が任意に進められる。

※測量及び分筆、造成工事等各費用の確認と相続財産評価を行い、遺産分割案を策定

実際の土地分割事例

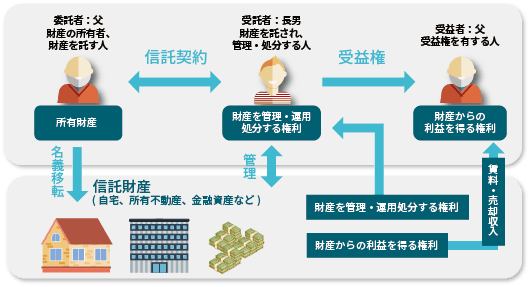

家族信託

例:父親の財産管理を長男が行う

家族信託とは?

信頼する家族に財産を託し、自分や家族のために管理してもらう仕組み

家族信託は、財産の所有者である委託者が信託を設定し、家族などが受託者となって託された財産の管理・運用・処分を行います。信託により運用利益を得る者を受益者といいます。多くのケースで不動産(例:高齢になった親の住まい等)について活用されています。

Example事例紹介

認知症の母親の今後の暮らしに向け住まいを整理した事例

弊社事務所近くにお住まいのA様からのご相談。実家で母親が一人暮らしをしていたが高齢で生活が困難になり、最近施設へ入居したとのこと。認知症が進行しており、今後の生活には介助が必要になってしまった。これからお金もかかるので、母親名義の実家土地建物を売却して今後の母親の暮らしに充てたいとのお話でした。ご自分の不動産を「使いきる」カタチで整理することは相続対策にもなります。

不動産の売却には本人確認や所有の認識、売却の意思確認が必要になります。今回のケースではそれは困難と判断したため、親族から家庭裁判所に申し立てを行い、成年後見人を選任してもらうこととなりました。裁判所から「保佐人」としてある司法書士が選任され後見開始の審判がされました。以後、選任された司法書士が母本人に成り代わり財産管理と自宅売却事務を行います。

弊社は売却査定及び売却案立案、家屋内残置物処分のお手伝い(同じ生活用品が複数あった)、土地建物管理、売却完了までを担当。通常の自宅売却と異なる点は、その完了まで、保佐人である司法書士に財産管理の報酬を支払っていく必要があることと、自宅売却時には家庭裁判所の許可が必要になることです。売買の内容にも裁判所のチェックが入ることになるので購入者選定や条件等を慎重に調整しました。売却活動中は司法書士とA様に定期的に状況報告を行い進め、無事購入者が決まり、裁判所の許可も得られ売却完了となりました。

この事例に似たケースで、認知症の疑いがあったが軽度で、意思確認等に支障がなく本人による売却手続きを進められた例はあります。時間の経過により認知症が進行してしまうこともあり、売却が長期化すると難しくなることもあります。判断能力がなくなることは、相続に備えて遺言書を作成する、といったことも困難にします。

認知症になる前、ご本人がしっかりしている間に、家族信託や任意後見、生前贈与等の「事前の対策」により財産の凍結を防ぐこともできます。厚生労働省の調査によれば、65歳以上の4人に1人が認知症もしくは軽度認知障害といわれています(平成26年調査)。高齢期の財産管理と相続への備えは不可欠です。このようなご相談にも対応しています。

孫への生前贈与により住まいの名義を変更し同居を実現した事例

過去に弊社の相続セミナーにご参加頂いたB様からのご相談。B様ご夫婦はB様の母親(80歳代)と3人で暮らしています。この度、B様の息子(長男)夫婦と同居することとなりました。家は広めですが築年数は経過しています。

この同居を機に家のリフォームを計画しました。いずれ息子の家になるのでとリフォーム費用は息子の負担で考え、その資金の調達は金融機関のローンで、と思っていました。

ところが、その資金調達に支障が出てきました。予定していたリフォーム用ローンは、借り入れる本人の「名義」が建物に含まれていることが条件の融資でした。息子は家の所有者ではないので融資条件に当てはまらないということです。

現在の家の名義はB様とお母さまです。持分はそれぞれ3/4と1/4でした。固定資産評価額を見ると建物評価は300万円程度。このうち1/4のお母さまの持分をB様ご長男に贈与することとしました。暦年課税基礎控除額以下の贈与であり特例贈与財産(直系卑属へ贈与された財産)にも該当することを税務署にも確認。非課税での贈与となります。贈与契約書を作成、所有権移転登記費用も確認し納得のうえ名義変更を完了しました。銀行リフォームローンも承認が下り、リフォーム工事を施しご家族で快適に暮らしています。

この部分的な贈与による名義変更は単純に見えますが、将来の相続対策にもなっています。お母さまの相続財産の圧縮効果(財産を減らして課税を減少)やご長男へのスムーズな資産の移転を促す効果もあります。ご長男自身の家ともなりますので固定資産税の負担や家の維持管理など所有者の義務の意識も生まれるでしょう。

相続を考えることだけが相続対策ではありません。今必要なことを実行することが将来への備えとなることもあります。また、2次相続まで視野に入れた対策も重要です。

親名義の住宅用地を生前贈与で子へ名義変更し相続財産から外した事例

土地を購入し注文住宅を建築予定というC様から資金計画のご相談がきっかけのお話。資金相談は建築費とその諸経費、住宅ローンで土地購入は既に親の資金で完了しており考えなくていい、とのことでした。会社員で安定した収入があり資金計画は問題なく進みました。

一方、弊社が着目したのはその土地についてでした。

親の資金で購入したとのことで父親名義になっていました。建築費を住宅ローンで賄いますが、建物に加えて土地も担保となるため父親に担保提供者として承諾してもらう必要があることをお話ししました。そして将来、父親が亡くなり相続となった時には相続財産として遺産分割の対象となります。C様にはご兄弟もいますので今のうちに土地の名義整理しておくことをご提案しました(相続人による不動産共有を回避)。

土地購入時の「資金援助」なら、住宅取得資金贈与の特例を使い一定額まで非課税で援助(贈与)できるのです。資金使途として住宅用の土地も対象になります。この制度を利用できればC様名義の土地にすることができたのですが、売買の時の不動産屋さんは一切そのような制度の説明は無かった、と悔やまれていました。

父親名義となってしまっている土地でしたが、C様自身が住み、管理活用していくので自分の名義にしたい意向は変わりませんでした。そこで、「相続時精算課税制度」を使い土地を父親からC様に贈与することにしました。この制度は贈与を受けた子や孫が2,500万円まで(土地は評価額を算出)贈与税を納めずに贈与を受けられ、贈与者が亡くなった時にその贈与財産の贈与時の価額と相続財産の価額とを合計した金額から相続税額を計算、一括して相続税として納税する制度です。2024年1月からは、年間110万円の基礎控除が認められています。C様はこの制度を活用し、贈与による名義変更手続きを行い、住宅ローン申込み等を進め無事ご新居入居に至っています。

将来の相続を考えると、購入という「入口」も適切に考えていきたいものです。各税制や特例等は改正もありますので、税務署への確認や税理士等との連携により進めていく必要もあります。相続まで待たずに、可能な範囲で不動産の名義を整理しておくことも相続対策となります。

Flowご相談の流れ

STEP1

個別相談

お客様の相続についてのお考えを教えて下さい。

ご家族の関係や資産の把握をし、課題点を整理します。

STEP2

調査・確認・分析

不動産やその他の資産の確認や調査を行います。

STEP3

報告・提案

調査結果をご説明し、相続の方向性をアドバイスいたします。

STEP4

実行

遺言書や家族信託組成、遺産分割協議書作成、

不動産活用や売却等、具体策の実行及びその支援を行います。